新浪科技

新浪科技

趋势网(微博)讯:不久以前,当当还是国内B2C领军人物:成立伊始,线上图书音像业务蒸蒸日上,04年拒绝亚马逊收购并开拓百货业务,06年国内首推货到付款,07 年建ERP并大力进行仓储建设,08年扩大招商扩充品类,09年开拓第三方平台;成立以来三轮累计超过4000万美金的融资成就其快速发展,也成就了人们 对其成为“中国亚马逊”的期待。

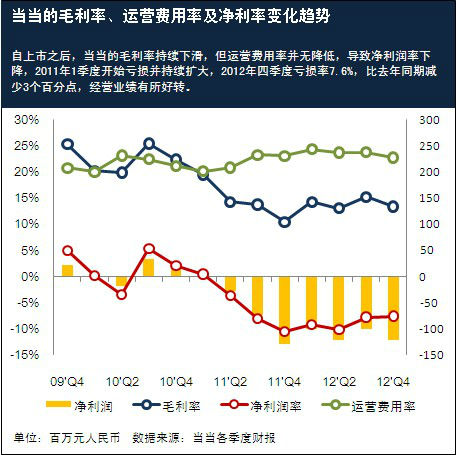

但事与愿违,2010年12月纽交所的成功上市成为了当当发展的转折点,天猫、京东、卓越亚马逊、苏宁易购等B2C的强势崛起,给当当的发展带来了 巨大压力,在一轮又一轮的价格战过后,“每战必参与”的当当渐渐势微。更不幸的是,在当当有心无力之时,“资本寒冬”骤然而至!(图1)

(图 1:当当毛利率、运营费用率及净利率变化趋势)

正所谓“穷则思变”。虽然李国庆笑称当当是穷得只剩下了钱,但转型还是当当过冬的必然选择。2012年初李国庆表示:“当当今年将战略收缩,由争地 盘转为巩固优势区域,丰富品类,提高服务,聚焦中心区域和老顾客”,即当当将专注于图书、母婴、化妆品、服装四个品类,并发力拓展第三方平台业务。

当当为何做出这样的战略转变?我们认为,主要有以下几方面原因:

一、图书业务式微

图书业务一直是当当的主营业务,虽然近年来随着其他业务的发展,图书业务的收入占比逐年萎缩,但根据2012年3季度财报披露的数据,公开出版业务 (图书、音像)依然以8.5亿的营收占总销售收入的66%。相关资料显示,上市前的一年时间里,当当整体毛利率在25%以上,图书业务的毛利率将近 30%,但随着上市后京东、亚马逊等针对当当的核心业务(图书、百货)持续展开价格战,当当的总体毛利迅速下滑,2011年4季度更是达到了10.5%的 历史最低点。虽然李国庆曾公开表示,当当图书的毛利率稳定在19%左右,并始终保持盈利,但鉴于当当24%的总体的运营费用率,其盈利率也许是得保留上好 几位小数点才会出现了。(图2)

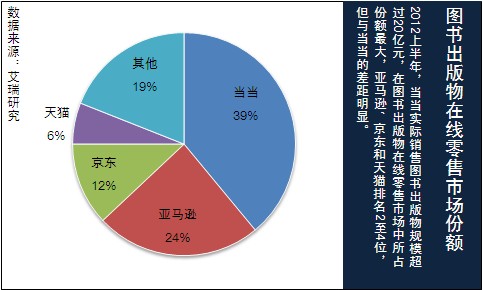

据知情人透露,当当目前图书业务占全国一般书市场的比例依然超过20%,对上游渠道有较强的控制能力。(图3)在价格战背景下,提高客单价以抬高毛 利的做法已无可能,唯一可行的便是压缩成本。李国庆曾表示,由于当当与各出版社良好的合作关系,当当图书的进价是行业最低,要比其他平台低5%-10%。 我们认为:销售成本方面,对图书上游渠道的掌控力固然是当当的一大竞争优势,但要在原先就已经是行业最低的进价上进一步压缩成本,以求扩大盈利,这个方式 的可操作性不强;运营费用方面,面对亚马逊、京东等的步步紧逼和“网购等于低价”的市场性格,减少市场推广费用等于自杀,而鉴于“初级阶段”的国内物流产 业,13%的物流费用率实属刚性成本。

简单来说,图书业务是当当网的根基,但发展遭遇瓶颈。相较于服装、化妆品,图书拥有低客单价、低购买频次的特点,更像是一种引流产品。当当目前图书业务的发展已触及天花板,要想扩大平台的盈利只能从其他方面入手。

(图 2:当当媒体出版业务收入变化趋势)

(图 3:图书出版物在线零售市场份额)

二、其他业务无法盈利

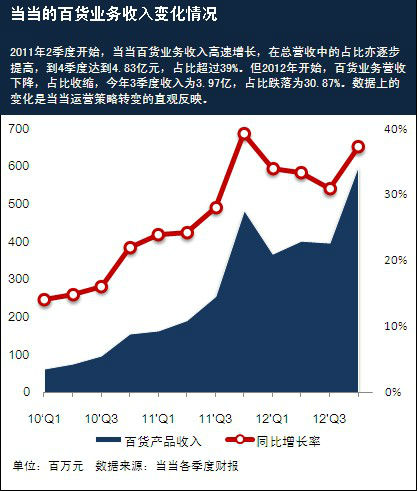

相较于图书业务,当当百货业务所面临的价格竞争更为激烈,面对天猫超市、一号店等强大的竞争对手,盈利几乎成为一种奢望。俞渝去年7月份曾高调表 示:“当当百货业务三年内不考虑盈利。”所以,百货业务发展的关键并不在于赚多少钱,而在于赔不赔得起。自2011年下半年开始发力百货业务,其收入占比 从2季度的24%飙升到四季度的39.3%,4季度的同比增长率也达到空前的210%。但2012年一季度,当当明显收缩了百货业务的投入力度,收入占比 也迅速下滑,显然,当当赔不起。

对于毛利只有5%左右的3C业务,当当虽然高调推出针对京东等B2C的“斩首行动”,但活动的产品品类十分有限。我们认为,当当推出3C业务的目的在于打击竞争对手,未来不会成为业务重点。该业务的体量短期内不会增长,绝对亏损额对整体业务影响有限。

(图 4:当当的百货业务收入变化情况)

百货到底有多赔不起?我们来计算几个数据:我们据李国庆所说假设当当图书业务毛利19.5%,并假设图书业务盈亏平衡,即运营费用率19.5%;假 设当当第三方平台业务的经营效果与Ebay相似,将其平台业务的毛利率和运营费用率设定为70%和50%;根据财报已披露的当当总体的毛利率、运营费用率 及各业务收入的结构,我们估算得当当去年4季度百货业务的毛利率为-6.5%。即当当在负毛利经营。虽然我们的估计略为悲观,但我认为即便是现金储备相当 充裕的当当,也经受不起百货业务的亏损。经过收缩调整,今年四季度当当百货业务的估算亏损率获得好转。

由此可见,当当没有能力全面扩张百货业务和3C业务,因此聚焦几大品类的转型实乃明智之举。

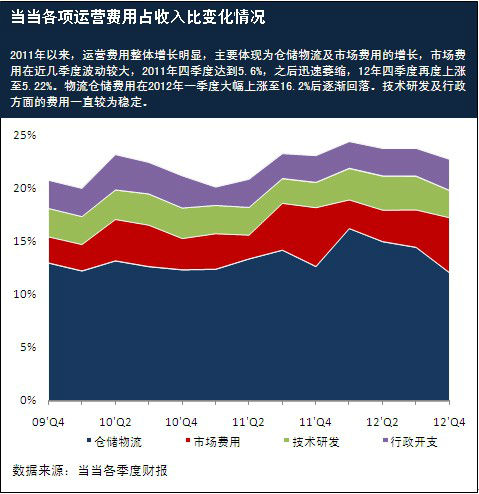

三、压缩费用以求得盈利的空间有限

当当的运营费用率刚性明显,尤其是其中的物流仓储费用率,始终维持在14%左右。2012年初,当当于天津的新仓投入使用,总仓储面积已达38万平 米。据相关资料显示,亚马逊中国的仓储面积已接近50万平米,因此当当必然不会减少在仓储上的投入,若想降低物流费用率,当当唯有期待销售额上涨所带来的 规模效应。2012年四季度物流费用率的下降正是得益于销售规模的增长。

市场推广费用方面,由于持续价格战的外在压力,当当收缩推广费用而将市场拱手让人的可能性不大。但当当会在精确营销方面付诸努力,毕竟,由于前一段 的市场狂热,电商推广成本已经偏离理性,回归需要时间。值得注意的一点是,在资本寒冬的大环境下,手握充足现金储备的当当有可能趁对手战略收缩之际,加大 市场推广力度,在其几个优势品类上扩大市场占有率,争取市场主导权。

行政开支方面,当当作为一个老牌的B2C,其人事结构和行政制度已经成熟,这方面的费用不会有较大的波动,随着劳动力成本的一路走高,压缩的可能性 很小。目前当当并没有大规模的技术服务业务,技术费用主要产生于快递和供应链管理的投资、服务器的维护和技术人员的福利,在用户至上的经营理念下,这项费 用将不会有太大变化。2012年四季度,行政开支和技术开支都有小幅的上涨。(图5)

综合来看,当当运营费用的压缩空间已经十分有限,费用率的降低只能期待收入增长所产生的规模效应。

(图 5:当当各项运营费用占收入比变化情况)

四、第三方平台业务毛利率较高

从数据上来看,母婴、服装、第三方平台业务拥有较高毛利率,有助于当当提升客单价和增加用户数。

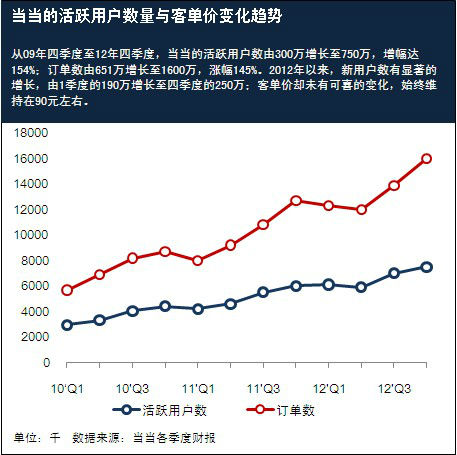

当当压缩费用的空间有限,若想增加盈利,只能从客单价上做文章。近几个季度当当的客单价始终维持在90元左右,难以提升,主要原因在于当当销售收入 中图书业务的占比较大。人们购买图书产品的消费额普遍低于100元,而母婴和服装类产品的毛利率与客单价明显要高于图书,可惜该两类的收入占比还不够高, 在提升盈利方面的贡献不显著。2011年以来当当的活跃用户数始终徘徊不前,母婴、服装、化妆品等产品的购买频率要高于图书业务,因此加强这几个品类的销 售既有助于提振当当萎靡的客单价,也有助于用户数和订单数的提高。

根据Ebay的财务数据,我们估计当当第三方平台业务的毛利率应在70%以上。鉴于亚马逊目前第三方平台业务占比已超过40%,平台业务的快速增长 是目前当当的迫切需求。今年以来,当当加大“引进来,走出去”战略的实施力度,酒仙网、乐蜂网、国美等一批B2C进驻当当,而当当自身也进驻天猫,这一系 列动作似乎从第三方平台业务的高速增长上获得了回应,2012年前三季度平台收入同比增速都超过100%,二季度达200%。目前平台流水为3.41亿, 占总收入比3.3%,体量依然较小。但我们认为平台的发展是当当流量增长的一个重要因素,今年3季度当当活跃用户数已增长至700万。(图6)

可见,第三方平台业务毛利高,增长迅猛且市场潜力巨大,是当当未来的主攻方向之一。但该业务能否成功的关键在于流量。

(图 6:当当活跃用户数与客单价变化趋势)

总结

面对电商寒冬,当当做出了从战略扩张到聚焦品类的转变,与其说是转型,不如说是一种过冬的准备。从外部看,如此过冬的原因可简单概括为:1.图书业 务是核心,不能丢。2.百货业务赔不起,因此收缩其规模。3.母婴、服装、化妆品等品类及第三方平台业务有较高的毛利,是未来收入的一大保障,必须大力发 展。4.第三方平台成长的关键是流量,因此必须想尽办法引流。

当当的优势在于充足的现金,但目前来看有两点值得注意:一是虽然账面上的资金依然充足,但资金结构发生了变化,短期债务增加,流动比率下降,即偿债风险正在增加;二是用户获取成本依然较高,四季度当当的用户获取成本为33元,2012全年为23元,相较去年同期没有下降。

通过战略的转型和一系列的运营动作,当当2012年四季度财报透露出了一些乐观的信息:亏损率减小;毛利率升高;物流仓储费用率下降;运营效率提升(存货周转提高,应付周转提高);活跃用户数、新用户数及订单数增加。我们有理由相信当当的表现会越来越好。