新浪科技

新浪科技

趋势网(微博)讯:

![]() 周生生涉事挂坠送检结果为足金

周生生涉事挂坠送检结果为足金 ![]() 夫妻网购娃娃菜食用中毒系丈夫下毒

夫妻网购娃娃菜食用中毒系丈夫下毒 ![]() 吃娃娃菜中毒夫妻最高判刑十年以上

吃娃娃菜中毒夫妻最高判刑十年以上

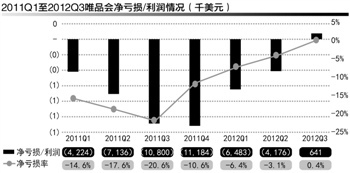

三个季度后,唯品会(NYSE:VIPS)“流血上市”的故事,被改写成了扭亏为盈的“神话”。

截至记者发稿时,这只备受瞩目的中概股股价已经攀升到22美金,与上市当天即破发,最低跌至4美元的惨状形成鲜明对比。

去年11月13日发布的Q3财报显示,唯品会净营收同比增长197%,达到1.56亿美元;净亏损则从去年同期的1.754.6万美元减少到145.6万美元,剔除期权激励后,唯品会第三季度财报实质已实现盈利,达到64万美元。

在中国垂直电商中,这是第一家盈利的公司。

在2012年服装行业普遍产能过剩的重压下,市场目光重回唯品会,评估其“闪购”模式的价值。

早期的唯品会,曾借用法国Vente Privee和美国Gilt的奢侈品打折销售模式,但奢侈品市场不够成熟,订单寥寥,上线数月后,唯品会及时转舵,将业务调整为二三线服装品牌销售,定位于二三线市场的人群。

利用反经济周期的做法,唯品会向上应对存货压力巨大的服装品牌商,往下面向希望享受更高折扣的消费者,身处其中而受益。

然而,周期退潮之后,唯品会的后续动力和发展空间又有几何?

反经济周期的库存解决平台

唯品会Q3财报推出后,一位电商从业者在微博上写道,“华南传统服装库存50%以上都是通过vipshop卖掉的”。

二级市场上的投资者曾向CFO杨东皓进行求证。在接受本报记者采访时,他说,“华南地区有大量的服装品牌商与我们有合作,但我们打折销售的服装库存不可能占到华南地区的50%,那是一个天量。”

有数据显示,国内的女装市场大概拥有10000亿人民币的体量,男装约为5000亿人民币,此外,童装等其他类别亦有5000亿人民币。而库存是服装行业的核心问题:即便在美国,成熟的服装品牌卖完一个季度后,还有20%的存货。并且,一个品牌从设计、采购、生产、流通的时间很长,一般需要12-18个月,漫长的周期意味着库存的持续。

杨东皓计算,如果20%为存货,那么整个服装折扣零售市场有4000亿人民币。以唯品会近两年的销售额,只是其中的九牛一毛。

对于寻求库存倾销渠道的服装品牌商来说,唯品会是不错的合作伙伴之一。深圳某知名女装市场传讯总监告诉本报记者,该公司通常会将一年以前的库存放在类似唯品会这类电商平台销售,用天猫发售网络正价新品,再由银泰网等百货类电商解决掉另一部分过季服装——线上的销售量约占其全部库存的20%。

尽管唯品会在减轻库存压力方面对服装品牌商确有帮助,但双方合作的深度还取决于品牌商自身的库存特色,例如上述女装公司旗下某品牌,由于款多量少,库存量分散,不利于做唯品会闪购形式的倾销。此外,唯品会的佣金如果过高或者折扣过低,使得品牌商的利润空间狭窄,也会影响合作的热情。

唯品会定义的一线城市为北上广深,四城市的销售额约13%,二三线为省级和地级市,占比60%,县级市和乡镇是第四线,约占20%多。

Q3财报中,唯品会披露的合作品牌已经超过5000家,杨东皓告诉记者,通过内部的品牌定级和频道设置,唯品会对这些品牌进行了分层。按销售额计,所有的品牌被分为A+到D的数个层级。大部分低端小品牌通过团购频道消化,主频道特卖会上则集中了三千多个品牌,其中有900多个B+以上评级的好品牌。

唯品会与大部分品牌合作方的框架合同一年一签,在年初的时候规划好上线的次数。通常能够卖出50%以上,剩下的一部分则退换给商家,有效地降低了唯品会方面承担的风险。但这一策略对中小品牌较为奏效。杨东皓说,耐克、阿迪达斯等强势品牌无法退货,奢侈品更是如此,“这也是我们奢侈品销量不大的理由之一”。

仓储物流:达摩克利斯之剑

“对于唯品会,须长期关注销售额增长、毛利率改善和物流费用率改善三项”,二级市场投资人、Sapient (Nasdaq:SAPE)前中国区电商经理王文哲在雪球论坛中写道。

物流费用率的改善来自细分的仓储和配送两个方面。唯品会的做法,是租用仓库,并利用第三方物流进行配送。在业界看来,唯品会改善物流的里程碑之举在于新的仓储体系和配送方式的引入。

一方面,当当网前高级副总裁唐倚智2010年下半年加盟后,为唯品会带来了国际领先的曼哈顿物流系统。唯品会正计划在2013年年底前,将仓储面积从目前近20万平方米扩展到40万平方米。按照合同,唯品会的仓库租金每年有一个较小的涨幅,杨东皓认为,相比房地产行业,尤其是商业地产的涨幅,唯品会当前的租金已相当实惠,“当然,从成本上计算,自建仓库肯定更便宜,但首先要拿出几个亿现金建造,其次流动性不强,风险较大”。

此外,唯品会坚持由租用仓库统一发货,而不采用品牌商直接发货,其根本原因在于无法合单。“一张客户订单里,经常会有数件商品,而这些商品分属不同地区的品牌商”,杨东皓说,虽然几个厂商需要先把货发到唯品会的仓库,但卡车运输相对便宜,成千上万件服装摊薄下来,每件只有几毛钱的成本。但合单可以大幅节省昂贵的快递费用。

当电商网站达到几十万的日均订单量之后,面临的物流架构差别不会太大,王文哲告诉记者,闪购模式下的“快进快出”只会对物流搭建增加10%到20%的难度。

另一方面,在唐倚智主导设计的“干线+物流”配送模式下,同一地区的订单由大宗物流公司打包配送至目标城市,再选择当地的快递公司做二次配送。干线上的大规模运输带来了巨大的成本节约空间。

这种被当当成功验证的方案,在唯品会同样收效显著:根据唯品会财报,唯品会的平均每单物流费用从最高的46块下降到2012年第三季度的25.32元。物流成本在营收中的占比,从2011年第四季度的18.4%下降至当前的13.9%。王文哲预计,唯品会的单笔物流费用还有一定空间触碰18元的低线,“物流改善带来的投资价值相当大,至少可以给物流VP打90分”。

红杉中国董事总经理刘星表示,唯品会上市后加大了对物流管控体系的投入,包括引入ebay前高管丹尼尔·高担任CTO,将公司的IT系统进一步优化。

然而,自行配送仍是唯品会没有啃下的“硬骨头”。

为了验证自建物流的可行性,唯品会在上海用一个小团队做了接近两年的实验。实验结果并不理想:每单运输成本至今仍高于第三方专业物流的成本,远不划算。

“我们不专业,肯定做不过专业的快递公司,在订单密度如此大的城市都无法挣钱,别说到订单量更少的小地方,效果可想而知”。杨东皓表示,按照唯品会一贯审慎的风格,将配送业务外包给第三方快递公司,暂缓自建投入是应时之选。

王文哲认为,唯品会的“短板”,既需要更加合适的人选进行弥补,同时也有待销售规模达到一定量级。

不过,对于多大的“量级”才适合自建物流这一命题,业内说法众多。在王文哲看来,唯品会自建的时机已接近成熟。i美股分析师李妍则认为,唯品会尚处在一个高速增长的阶段,距离成熟电商还有一定差距,目前的重点是扩建仓库,让营收规模跟上增长中的订单。“至于什么时候能达到自建物流摊薄成本的临界点,还不得而知”。

某知名PE的投资人在接受本报记者采访时更为激进地表示,服装电商企业在规模没有达成的情况下,自建物流配送就是一个“死”字,凡客建“如风达”的举措可作为佐证之一。

唯品会的空间有多大?

“如果资本雄厚的京东也开打折频道,巨资采购服装,唯品会的生存空间何在?”在一次内部交流中,唯品会员工提出疑问。

唯品会与京东等大型电商平台的竞争态势为市场所关注,但公司高层对此并不很担心。杨东皓指出,家电与服装是两种性质的商品。“家电标准化程度较高,京东买和苏宁买的三星彩电没什么差别。服装则不同,如果款式不好看,倒贴给人家也不一定会穿”。

同其他专注于服装领域的电商网站一样,唯品会强调自身在商品挑选方面的竞争力。杨东皓介绍道,唯品会拥有一支200多人的买手团队,分作女装、男装、男鞋、箱包等十二个专业组。大部分成员都是从传统渠道挖掘来的买手。统领他们的则是公司高级副总裁Maggie——这位来自台湾的女高管,仅在自己的房间里,就陈列了过百双鞋子。

“以她20年的采购经验,服装潮流是很微妙的东西,也许砸了很多钱,买回来变成存货,风险太大。”杨东皓说。

此外,面对淘宝11.11的促销攻势,唯品会保持了欢迎的态度。日常就在采用闪购模式的唯品会并没有在11·11中也获得了相当的销售增长,但杨东皓乐观地表示,电商仅占中国零售总额的百分之五,“淘宝对行业做了一件好事,让更多的人走到线上,把电商蛋糕做大,所有的平台都会因此受益”。

剩下的问题,则可以纳入“电商盈利之难”的范畴。上述PE投资人指出,源自供应链控制的压力、低廉的客单价和昂贵的流量费用,让电商B2C模式举步维艰。“只有当老客户的重复购买率达到50%左右,才能勉强维持平衡”,他说道。根据艾瑞咨询统计,唯品会的这一数据已达82%。

另一位专注于奢侈品领域的电商创始人评价道,唯品会以闪购模式避开了库存方面的压力,不过,平均200元的客单价并不算高,“即使保持增长的势头,但很难真正赚到大钱”。

王文哲却认为,零售企业的常态即是“微利”,“沃尔玛到四个点的净利润也是正常的”,让零售企业真正赚钱的不是靠净利润,而是靠净资产回报率。“虽然单次赚钱少,但赚得快,如果电商网站的库存更新周期为30到40天,一年就可以赚十次左右;另外,零售行业通常是凭供应商的钱来供货,不用花自己的资本做生意,因此净资产收益率普遍更高。”

“而整个电商行业的天花板还远未企及”,王文哲说,即使是当当现在仍有40%的年增长率,更不用说高增长中的唯品会,到成熟电商尚有三五年的距离。

刘星说道,上市对于唯品会而言,更像是考上了大学,现在即将交出一年级的学习成绩单,能否顺利毕业、走上社会有待检验。

相关

唯品会盈利:服装类电商的个案

冰火两重天。

势头正盛的唯品会,似乎与它的同行们经历着截然不同的命运。

2012年的资本寒冬后,与整个电商市场的“降温”相同,服装电商在2012年同样出现大幅度下滑。

“唯品会一家的扭亏为盈,与其特定的商业模式、先发优势等因素有关,并不能代表整个服装电商行业运营状态的好转。”投中集团高级分析师冯坡告诉 本报记者,除了受市场整体环境影响,服装电商本身近期并未出现新的商业模式,加上该行业电商出现较早,目前投资空间已基本饱和。

他总结道,服装电商大致有四类,一是独立品牌运营商,典型如凡客;第二种是渠道型的B2C,如名品打折和奢侈品网,唯品会位列其中;第三种是依附于淘宝或天猫的“淘品牌”,如七格格、韩都衣舍等;由传统线下企业主导成立的电商网站亦占有一席之地,如百丽旗下的优购网。

它们活得怎样?根据投中的统计,独立运营商及B2C目前来看生存状态并不理想,由于此前的“烧钱”式营销及用户获取成本的不断增长,目前多数未实现大规模盈利,已开始收缩其扩张步伐。

淘品牌的规模普遍较小,推广成本也相对较低,因此其生存状态还算比较稳定。而大型企业旗下电商,其运营状态则表现不一,但多数由于缺乏互联网基因或市场的激烈竞争,发展状态并不令人满意,如此前美特斯邦威旗下电商即黯然收场。

比起各路同行,唯品会在2012年第三季度实现扭亏为盈,活得足够滋润。相形见绌的还有同处美股市场的老大哥麦考林——从18美元坠落到0.5美元,这只B2C第一股一度面临摘牌的危险。

但真要说其中的“秘籍”,唯品会的回答是务实和坚持。CFO杨东皓说,“我们没有什么英雄史诗感的事迹”。从2008年成立至今,唯品会最大的 一次业务变革是从奢侈品走向终端大众市场,“针对女性顾客做服装,不是说这帮人有多聪明,而是这个战略模式定位清晰,并得到了坚持”。

但唯品会同样受到过诸多诱惑。杨东皓说,这些年,被唯品会拒绝的业务,包括卖大家电和卖书,以及开线下的奥特莱斯(Outlets)。

在杨东皓看来,商业地产已经供应过量,奥特莱斯模式在中国朝不保夕。唯品会把所有的业务严格锁定在线上,甚至不去尝试线下体验店。原因在于,作为B2C渠道的唯品会,很难在体验店里给予5000多个品牌“一视同仁”的待遇。

唯品会的库存闪购定位,一定程度上也绕开了天猫旗舰店正价新品的威胁;上市带来的品牌效应,则为唯品会引来了更多的品牌合作方,在货品供应商享有优势。上市一年后,唯品会把类似模式的同行甩到了身后。

而在物流端,唯品会果断避免了自建配送的沉重负担,依赖第三方物流,并对仓库采取自主的运营管理。“碰到成本高,风险大的东西,尽量敬而远之”,正是唯品会的生存逻辑之一。